上期,我们简单带大家了解了澳洲私人医保与全民医保的区别,私人医保的种类与适用人群,以及选购私人医保都有哪些注意事项和省钱方法(详情点击下方传送门)。

今期,我们重点来扒一扒最受华人青睐的保险公司;教你花钱最少,获利最多的转保方式!

澳洲 TOP 5 私人医保优劣势 PK

在澳洲,大大小小的私人医保公司有 38 家;其中大部分对所有公众开放,少数则针对某一特定群体(如教师、国防军人)开放。

有 5 家常年霸榜 “市场份额 TOP 5 ”,同样恰好是在澳华人最青睐的选择。

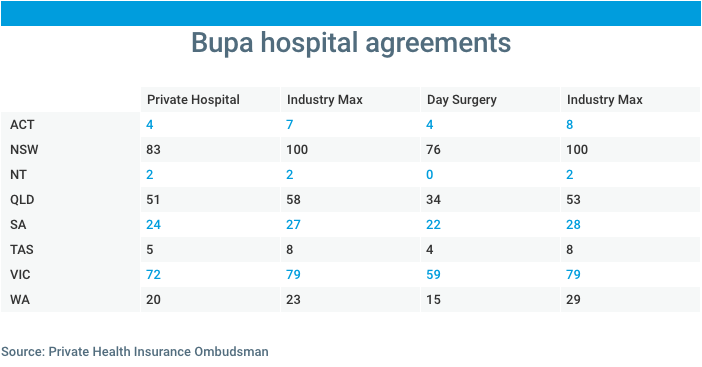

Bupa

英属跨国大公司,占据澳市场份额的 26.9% ,目前在纽澳共有约 400 万的用户。

中文:www.bupa.com.au/campaigns/international/working-chinese

优势:

- 全球连锁,覆盖范围广,网点多;

- 海外学生、海外访客、医院、附加险、综合险等一系列套餐齐全;

- 旗下即有牙科与眼科诊所,就诊报销比例更高;

- 另有中文官网,微信客服与门店中文客服;

- 可享受中文医生上门非工作时间上门服务;

- 报销处方药疫苗;

- 看专科医生报销 100% MBS(一般为 85% MBS);

- 独家会员福利(电影票、健身房打折等);

- 有手机 APP,查看与操作简单。

劣势:

- 价格相对费用较高,报销年限额相对较小;

- Hospital / Medical GAP 涵盖表现除昆州较好外,余下全澳各州仅平均值;

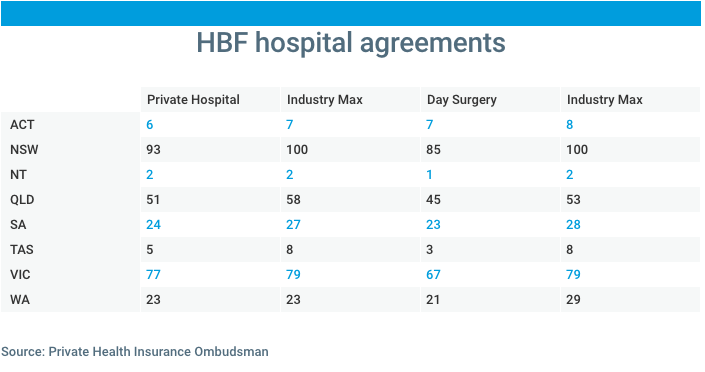

- 投诉率相对较高,而顾客满意度相对较低。

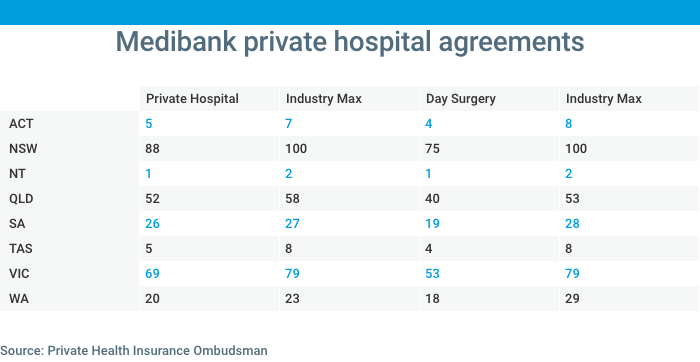

Medibank

与 Bupa 并驾齐驱,同样占据了澳市场份额的 26.9% 。旗下有 Medibank 与 AHM 不同的品牌,目前约有 370 万用户。

优势:

- 覆盖范围广,网点多;

- 海外学生、海外访客、工作签、医院、附加险、综合保险等一系列套餐齐全;

- 同级别套餐,年限额较 Bupa 相对高出一些;

- 有中文资料,门店有中文客服;

- 有手机 APP,查看与操作简单。

劣势:

- 同级别套餐价格相对最高, 甚至要高于 Bupa;

- 2020 年 4 月 1 日前的旧套餐(海外访客),有一些项目不覆盖(如心脏手术类);

- 海外访客类没有如 Bupa 那样一步到位的综合保险,需要另外添加附加保险;

- 医院保险与附加保险要分两张卡,很容易混淆,报销相对麻烦;

- Hospital / Medical GAP 涵盖表现昆州、新州和南澳较好,西澳最渣,余下各州仅平均值;

- 投诉率虽然少于 Bupa,但顾客满意度甚至不如 Bupa 。

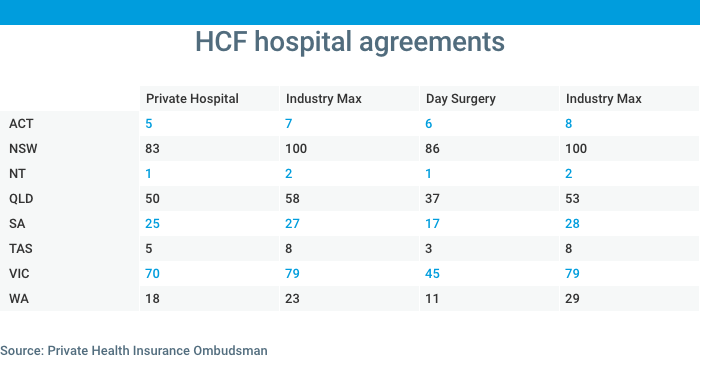

HCF

非盈利性质的私人医保机构,历史悠久(成立于 1932 年),为约 150 万澳洲用户提供服务,目前在全澳有 52 个网点,占据澳市场份额的 10.4%。

优势:

- 省钱!非盈利为目的的会员制,确保了 HCF 的保费与每年的涨幅都是几家中最低的;

- 在 CANSTAR,Choice 等网站上的测评很高,18 年风头无俩,19 年同样总冠全澳;

- 产品强项是附加保险与综合套餐保险;

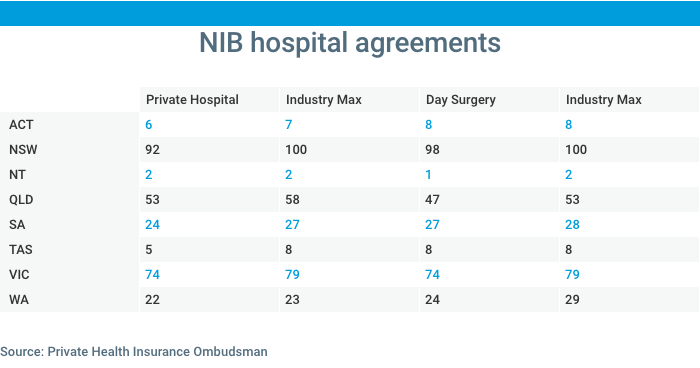

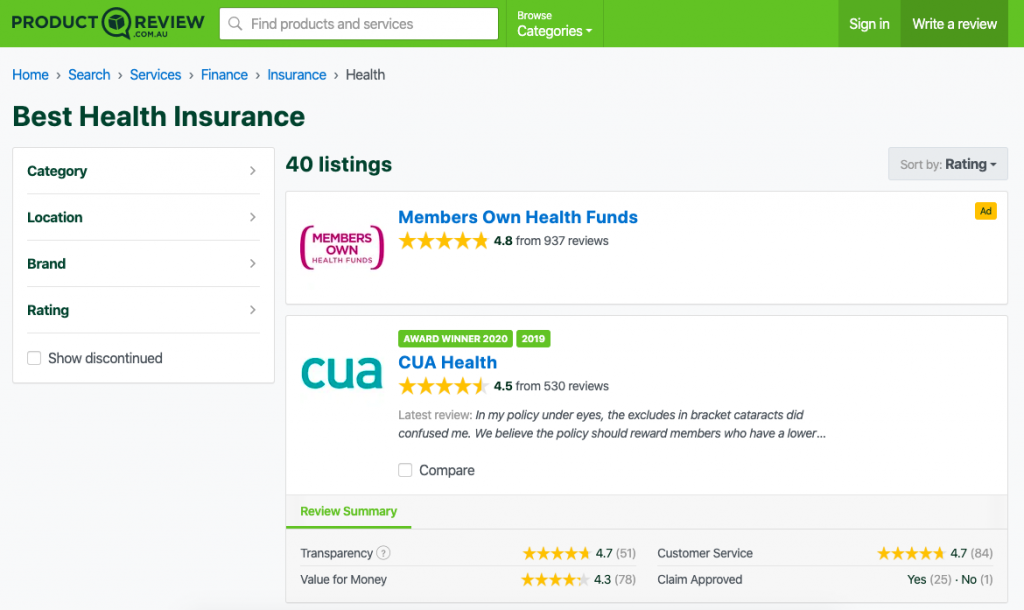

- Hospital / Medical GAP 涵盖表现除塔州仅平均值外,余下全澳各州都非常好;

- 投诉率低,客户满意度很高;

- 有特别的忠诚用户奖励制度;

- 有手机 APP,可以直接拍照申报。

劣势:

- 没有中文服务;

- 没有海外学生保险。

nib

有历史的跨国公司,为约 150 万纽澳用户提供服务,占据澳市场份额的 8.3% 。

优势:

劣势:

- 投诉率虽然不高,但顾客满意度是真不咋地;

- 保费虽然较低,但能报销的范围与比例同样较低;

- Hospital / Medical GAP 涵盖表现除南澳与新州 OK ,昆州与维州平均值外,余下各州表现较差,特别是在西澳。

HBF

非盈利性质的私人医保机构,成立于 1941 年,是西澳最大的私人医保品牌,为约 100 万澳洲用户提供服务,占据澳市场份额的 8%。

优势:

- 西澳地区最大的私人医保公司;

- 投诉率最低,用户满意度最高;

- 保费缴费-银行自动付款(direct debit)与提前缴纳一整年保费均可享折扣,两者合起来的折扣最高为7.85%;

- 门店有中文客服服务。

劣势:

- Hospital / Medical GAP 涵盖表现除西澳很好外,其余各州惨不忍睹。

其实,从上面的比对中,大家可以看出:

同一家公司在不同州的表现有大不同!

所以,我们选择保险公司,需要特别留神这一点。例如,如果你在南澳,小编推荐 Health Partners,虽然不在 TOP 5 里面,但在南澳的医疗覆盖范围与报销比例,那可真是一骑绝尘!

私保公司与套餐 PK 的考量因素

我们在比较私人医保公司的时候,看市场份额(Market share)仅是其中的一环。一般来讲,占据的市场份额越大,意味着有更多人信赖这一品牌,产品套餐更成熟。

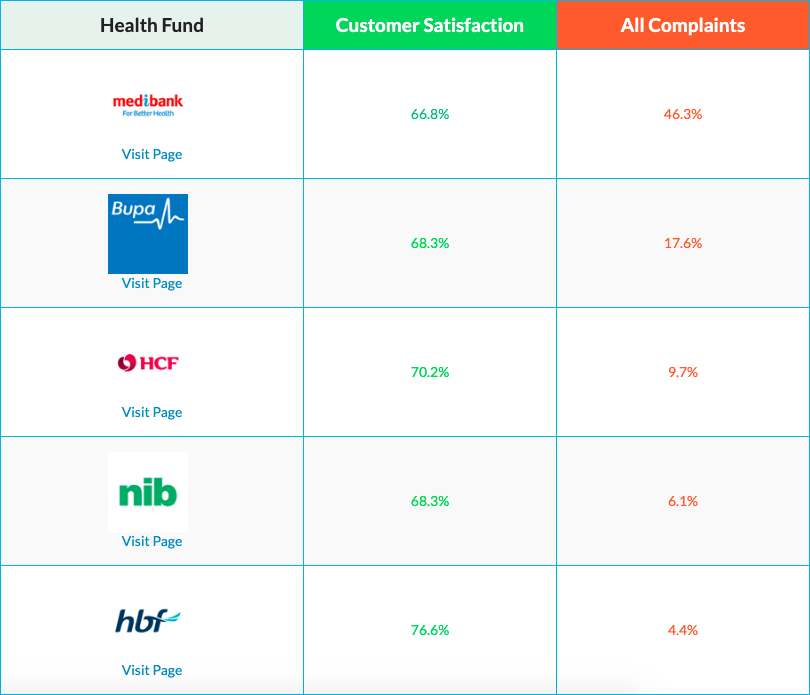

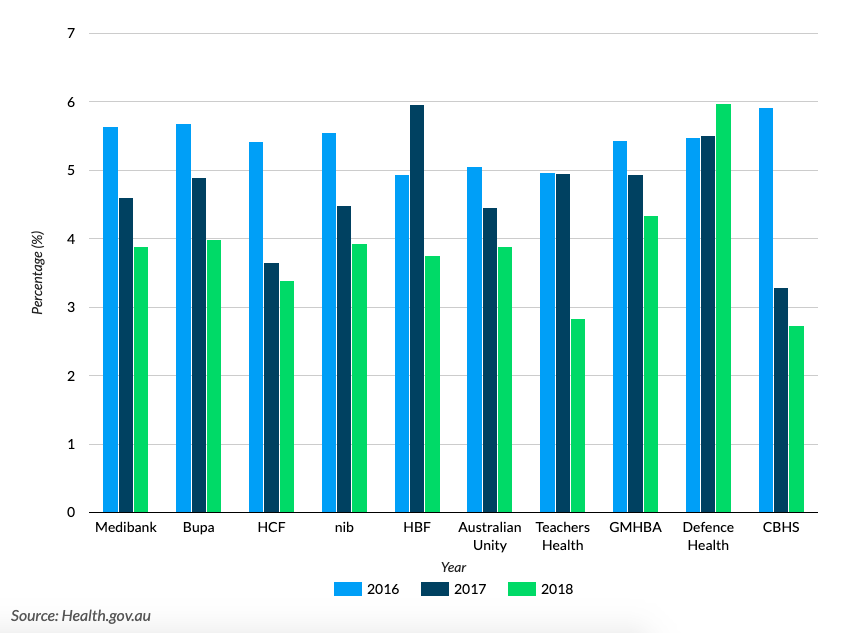

但没准是人家品牌有钱会宣传,网罗住了新用户;其实老用户的满意程度并不咋地(如下图)?

(图源:comparingexpert.com.au)

所以,下面这些更重要的因素同样得考量!小编按照重要程度给排了个序:

- 覆盖项目(Coverage)—— 最优先要确定和 PK 的一项!好在依据新的政府条例,医院保险被统一划分,不同保险公司在同级别套餐的覆盖项目上终于变得基本一致了。

例如,怀孕生产被划到了顶级(Gold),但个别公司的中级 Plus(Sliver Plus)同样会覆盖,此时就需要特别比较一下。

而在附加保险方面,各个公司的套餐差别就比较大了,需要仔细选择你真正需要的项目。

- 报销额度/比例(Benefits)—— 同样的项目,不同的保险公司和套餐可报销的额度与比例会有不同。

- 年限额/总计年限额(Annual / Combined annual limits)、终身限额(Lifetime limits)——不同的保险公司和套餐对绝大部分的项目都设有年限额或总计年限额(如物理疗法+自然疗法+脊椎指压疗法),每 12 个月清零;对一些特殊或大型手术项目甚至设有终身限额(如牙科矫正)。如果你对某一医疗项目有特殊需求,就一定得 PK 限额。

- 共同付费或垫底费(Co-payments or daily excess)—— 极有助于降低你的保费,所以在 PK 保险不同公司套餐的时候,记得看一看有无提供 $500 excess 以上的选项。

https://www.productreview.com.au/c/health-insurance

- 用户评价(Reviews)——保险公司吹得天花乱坠,都不如用户给出的评价实在。小编个人习惯看差评和中评,更容易了解这家公司的服务与纠错应对。

- 排除项目(Exclusions)——受到新政策的影响,很多保险公司开始在排除项目上做文章。如果你需要进行特定的医疗项目,那一定记得比较 T&C,确保没被排除在外。

图源:comparingexpert.com.au

- 保费(Premiums)——保费便宜不代表保险公司和套餐好,反之亦然!所以保费上“省钱”真没你想得那么重要。上面几点确保好了,在找到一个你能够负担的,保费相对便宜的,基本就是“最好”的选择了!

- 等待期(Waiting Periods)——不同项目的等待期从 1 天至 36 个月不等,各家基本大同小异。但鉴于“豁免等待期”常被各家用来招徕新客,所以在首次购买或转保险的时候,比较一下你需要的项目,有没有被豁免等待期,绝对是加分项!

如何转换私人医保公司与套餐?

转对保险公司和套餐,一年能省下多少钱?

据澳大利亚医疗协会(AMA)《私人医疗保险报告》统计(点击可下载),同一项目,最好与最差的保险公司报销额差价竟然高至 158% !

而 Choice 官网上有编辑亲历后同样惊讶发觉:

仅仅是转了一下保险公司和套餐,我节省了整整 $1800 澳元!

CHOICE writer Pru Engel

每年的 4 月 1 日,一般是各大私保公司集体涨保费和变动套餐政策的日子!而在此之前,你会受到私保公司的邮件,告诉你接下来的保费涨幅与政策调整。

所以,在这个日期前,好好检查一下 Fact sheet,确认政策有没有“缩水”,看一看上一年实际报销的项目与拿回的费用是否值得你缴的保费,是很重要的!

特别是 2019 -2020 年度,因为政府的强制性新政,很多私保公司的套餐政策都有了不小的变动。

一旦你发现眼下公司的套餐无法满足你的需求,转保险就势在必行了!

第一步:测评比价,找到符合需求的保险套餐。

上一篇也有提到,有三个网站值得参考:

1. www.privatehealth.gov.au/dynamic/search/start

优点:收纳很全面,澳洲所有的保险公司及其套餐都可以清楚对比;

缺点:每一步要回答的问题很多,最后的对比结果比较简单,没有具体每一项的覆盖、报销比例等细节。

适合:已有私保,比较了解自身情况,内心基本确定了几家特定目标公司的转保人。

2. www.choice.com.au/money/insurance/health/compare/about-you

优点:主要的保险公司与套餐均可比对,能够显示出具体的套餐政策细节对比。

缺点:目前只能够单独比较医院保险与附加保险,无法对比没有综合保险。

适合:第一次选购或转保的“小白”。

3. www.canstar.com.au/health-insurance/

优点:有打分评级,入门简单,可自行在侧边栏进行筛选,可直接查看每个套餐的细节,并直链官网获取报价。

缺点:一次性可比对的保险公司与套餐有数量限制。

适合:第一次选购或转保的“小白”,且希望直接选中,一次性入官网拿报价的“大忙人”。

此外,还有一些网站提供私保比价,如 iSelect.com.au, comparethemarket.com.au 等,但这些网站往往需要输入客人的联络方式,才显示结果,且后续客服电话会让人不厌其烦,故不做推荐。

第二步:获取报价,直接购买。

门店或电话转保的好处是,可以直接咨询套餐细节,甚至商谈一些折扣(如免除等待期)。特别是 Bupa 与 Medibank 有中文客服,沟通上会更加有利。

缺点是,有时需要你新旧公司两头跑或打电话,关户手续比较啰嗦,如 Bupa。

官网转保的话,基本一步到位,可以委托新签保险公司直接去和你的旧保险公司交涉。但除了官网给出的限时优惠外,没法再讨价还价。

转保有哪些注意事项?

1. 同一公司或不同公司之间,套餐由高转低,基本已经等待结束的“等待期”会被直接免除;但由低转高,则此前未被覆盖的新项目,需要重新满足“等待期”。

2. 转保时,若旧保险公司套餐的等待期仍有“未等完”的时间(如 12 个月尚剩 1 个月),则一定记得要保管好旧保险公司出具的“Letter of Clearance”,及时给到新保险公司, 这些原本的等待时间才不会被浪费掉!

3. 一般转保需要 7-14 天的时间,所以新/旧保险开始/结束的日子尽量保持一部分的重叠,最好是在确认新保险套餐生效后,再去尽快取消旧保险套餐,这样才不会影响到等待期的计算。

至于重叠部分的保费,旧保险公司理论上需要从新保险套餐生效日开始计算,将当月/当年剩下的保费退还至你的账户。

私人医保“省钱”小秘密

1. 附加保险无法帮你避免医疗保险附加税与终身健康保险附加费,若无特殊需求,不买更省钱!

2. 购买医院保险会比支付高额的医疗保险附加税更便宜!

3. 依据“是否在接下来的一年里有住院治疗需要”来选择垫底费:

- 无病无灾,选择高垫底费,节省保费;

- 计划生娃或动手术,选择低垫底费,更划算!

4. 满足一定条件(如去海外或失业),可暂停/取消私保几乎 3 年(1094 天)而不用担忧会影响到终身健康保险附加费!

5. 伴侣二人分开各自购买单人套餐,会比购买伴侣套餐更省钱!

- 但需要记得在合适的时候,升级至家庭套餐,以此确保你的宝宝被纳入保护。

6. 定期检查保险套餐 Fact sheet,若购买了不覆盖怀孕生产的保险套餐,会让你付出更多!

- 新政策导致怀孕生产与试管受精(IVF)仅可被 Gold 或 Silver Plus 套餐覆盖,但有时 Silver Plus 的实际费用甚至会高于 Gold 套餐,所以购买前一定要再三确认。

7. 针对大龄(31 岁及以上)新移民, PR 与澳大利亚公民,若你人在海外,则可以多出 365 天 或 最长 1094 天的充足时间来购买私保,且不会面临需要支付终身健康保险附加费。

总结:货比三家不吃亏!

私人医疗保险,其实没有“最好”一说!

因为每个人,每个家庭的健康状况与财政预算都会有不同。

所以最重要的,是货比三家,找到既能够覆盖你的医疗需求,又能够负担得起的那一款。

并且,每年重新检查一下你的保险政策,依据实际需要不断调整,才是“省钱”真王道!!!